Πόσα «έβγαλαν» οι τράπεζες από τα υψηλότερα επιτόκια. Υπερκέρδη που δημιουργούν ερωτηματικά. Κυρίως για τη συνεχιζόμενη πολιτική των τραπεζών που επιμένουν να διατηρούν το χάσμα ανάμεσα στα επιτόκια καταθέσεων και τα επιτόκια δανεισμού, οδηγώντας σε δύσκολη θέση επιχειρηματίες και ιδιώτες.

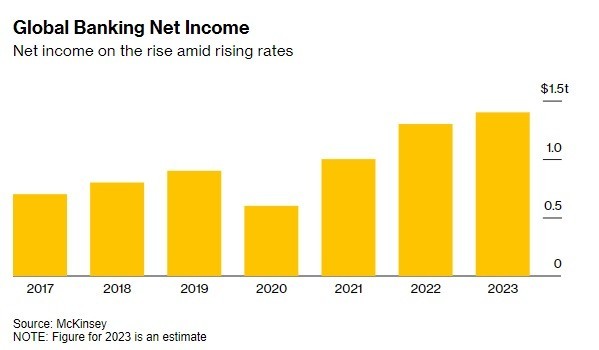

Το ποσό των 280 δισ. δολαρίων καρπώθηκαν άμεσα τα χρηματοπιστωτικά ιδρύματα παγκοσμίως από τα υψηλότερα επιτόκια των κεντρικών τραπεζών, συνδράμοντας στην επίτευξη της καλύτερης οικονομικής επίδοσης από τη διεθνή κρίση του 2008.

Σύμφωνα με έρευνα της McKinsey & Co., οι διαδοχικές αυξήσεις επιτοκίων από τις νομισματικές αρχές σε όλο τον κόσμο παρείχαν μεγάλη ώθηση στην τραπεζική βιομηχανία, η οποία είδε τα έσοδα από τόκους να «γιγαντώνονται» κατά 280 δισ. δολάρια.

Αυτό το ποσό, μάλιστα, αφορά αποκλειστικά το 2022, χωρίς να υπολογίζονται τα -ακόμη πιο αυξημένα- έσοδα από τόκους για το 2023, δεδομένου ότι τα επιτόκια παραμένουν έως και σήμερα στο υψηλότερο επίπεδο των τελευταίων δεκαετών.

Υπό αυτό το πρίσμα, μόνο τυχαίο δεν είναι το γεγονός ότι η συνολική κερδοφορία του τραπεζικού κλάδου έφθασε το 2022 στο καλύτερο σημείο από το 2007, ενώ περαιτέρω βελτίωση αναμένεται και το τρέχον έτος.

Ο αναπάντεχος «μποναμάς» προς τις εμπορικές τράπεζες ωφέλησε, όπως είναι εύλογο, και τους μετόχους, οι οποίοι εισέπραξαν γενναιόδωρα μερίσματα κατά τη διάρκεια του προηγούμενου έτους. Είναι ενδεικτικό ότι ο δείκτης επιστροφών ανά μετοχή εκτοξεύθηκε στο 12% για το 2022 έναντι μέσου όρου 9% την περίοδο 2010 – 2022

Η επιλογή των κεντρικών τραπεζών να αυξήσουν συντονισμένα τα επιτόκια, εδράστηκε στην ανάγκη αναχαίτισης του επίμονα υψηλού πληθωρισμού, καθώς ως γνωστών οι σφιχτές πιστωτικές συνθήκες (υψηλά επιτόκια) συνδράμουν στην αναχαίτιση των ανοδικών πιέσεων στις τιμές καταναλωτή.

Αυτή η εξέλιξη είχε ως αποτέλεσμα οι τράπεζες να καταγράψουν αισθητή άνοδο στα έσοδα από τόκους, δεδομένου ότι τα επιτόκια δανείων εκτοξεύθηκαν σε επίπεδα, τα οποία αγνοούνταν από τουλάχιστον το 2007.

Βέβαια, οι εμπορικές τράπεζες απέφυγαν να ακολουθήσουν τον ίδιο «δρόμο» με τα επιτόκια καταθέσεων, τα οποία παρέμειναν σχετικά χαμηλά, με αποτέλεσμα να υπάρξει μεγάλη διεύρυνση στο χάσμα (spread) μεταξύ επιτοκίων δανείων και επιτοκίων καταθέσεων.

Αυτό οδήγησε πολλούς στο να μιλήσουν για «ουρανοκατέβατα κέρδη», αλλά και για «ανάγκη έκτακτης φορολόγησης». Χαρακτηριστική ήταν η περίπτωση της Ιταλίας, όπου η κυβέρνηση της Τζόρτια Μελόνι ανακοίνωσε την επιβολή εφάπαξ φόρου στον χρηματοπιστωτικό κλάδο για τα απροσδόκητα έσοδα από τους τόκους δανείων.

Αυτήν την στιγμή, η κεντρική τράπεζα της Ευρωζώνης διατηρεί το βασικό επιτόκιο στο 4,5% και το επιτόκιο καταθέσεων στο 4%, δηλαδή στα υψηλότερα επίπεδα όλων των εποχών. Παρομοίως η κεντρική τράπεζα των ΗΠΑ τοποθετεί το εύρος επιτοκίων στο 5,25 – 5,50%, στο υψηλότερο σημείο της τελευταίας 20ετίας.

Παρ’ όλα αυτά, όπως προαναφέρθηκε, τα επιμέρους τραπεζικά ιδρύματα έχουν αποφύγει συστηματικά να μετακυλήσουν αυτήν την άνοδο και στα επιτόκια καταθέσεων, σ’ αντίθεση με τα επιτόκια δανείων, τα οποία βρίσκονται σε διαρκή «ανηφόρα».

Μόνο στις ΗΠΑ, για παράδειγμα, τα επιτόκια για τα στεγαστικά δάνεια 30ετούς διάρκειας σκαρφάλωσαν τον Σεπτέμβριο σε επίπεδα άνω του 7,7%, δηλαδή στο υψηλότερο σημείο από τα τέλη του 2000.

Αυτή η κατάσταση συνιστά απόρροια της στρατηγικής της κεντρικής τράπεζας, δηλαδή της Federal Reserve, περί «υψηλότερων επιτοκίων για μεγαλύτερο χρονικό διάστημα», με στόχο την αναχαίτιση του επίμονου πληθωρισμού.

Τα υψηλότερα επιτόκια έχουν ως πρώτο «θύμα» τους δανειολήπτες, οι οποίες είναι αναγκασμένοι να καταβάλλουν υψηλότερους τόκους, προκειμένου να εξασφαλίσουν την αναγκαία ρευστότητα.

Όσον αφορά το μέλλον των εσόδων από τόκους, η McKinsey & Co. εμφανίζεται εν μέρει επιφυλακτική. Κι αυτό, διότι αν και η απόσταση μεταξύ επιτοκίων δανείων και επιτοκίων καταθέσεων μοιάζει αδύνατο να αμβλυνθεί σε βραχυπρόθεσμο επίπεδο, η προοπτική για τα καθαρά περιθώρια παραμένει αβέβαια.

Άλλωστε, μέσα στο 2024 (πιθανώς στο β’ ή στο γ’ τρίμηνο) οι κεντρικές τράπεζες ανά τον κόσμο είναι σίγουρο ότι θα ξεκινήσουν τη «χαλάρωση» της νομισματικής πολιτικής, προχωρώντας στις πρώτες μειώσεις επιτοκίων.

ΠΗΓΗ newmoney.gr